Assurance Maladie

→ Assurance santé publique

Le plafond de cotisation de l’assurance santé publique passe de 59.850€ à 62.100€ (brut annuel).

Un salarié gagnant annuellement 62.100 €* ou plus cotisera en 2024 à une caisse d’assurance publique à hauteur de :

- 14,6% (du plafond indiqué) pour l’assurance maladie « Krankenversicherung »

- 1,7 % en moyenne (0,4% de plus par rapport à 2023) de cotisation supplémentaire « Zusatzbeitrag » propre à chaque caisse publique

- 3,4% (du plafond indiqué) pour l’assurance dépendance « Pflegeversicherung » – pour un salarié avec enfant,

pour un total mensuel d’environ 1019€ pour les assurés réparti 50/50 entre employeur et employé pour les personnes salariées) contre 977 € par mois en 2023. L’augmentation du plafond de cotisation entraîne une augmentation de plus de 4% des cotisations.

Deux explications à cette augmentation :

- La cotisation à l’assurance dépendance « Pflegeversicherung » a augmenté en juillet 2023 et réaugmente en 2024.

- De même, les caisses de santé publiques ont augmenté courant 2023 et vont continuer légèrement à augmenter début 2024 leur « Zusatzbeitrag » (la prime supplémentaire facturée individuellement par chaque assurance) : de 1,3% en moyenne en 2022, cette prime devrait passer à en moyenne à 1,7% en 2024, pour compenser les augmentations des coûts de santé.

Pensez à faire le point sur votre couverture santé et prendre une assurance complémentaire santé.

→ Assurance santé privé

La limite de salaire pour être autorisé à s’assurer dans le système d’assurance santé privé lorsque l’on est salarié passe de 66.600€ à 69.300€ (brut annuel).

En dessous de cette limite, une personne salariée est obligatoirement assujettie au système de santé publique.

Le passage d’une caisse de santé publique à une assurance maladie privée n’est pas sans conséquence et nécessite les conseils d’un spécialiste, consultez-nous !

Comment bien choisir son assurance santé, en Allemagne ?

Caisse de santé publique ou privée allemande? Assurance internationale ? Pas facile de choisir le système de santé adapté.

Emploi & Chômage

→ Forfait frais professionnels ou « Arbeitnehmerpauschbetrag »

Un salarié peut, dans le cadre de sa déclaration de revenu 2023 (« Einkommensteuererklärung »), faire valoir un forfait de 1.230 Euros sans justificatif.

→ Home office

Le forfait « Home office Pauschale » est valable pour vos déclarations de revenus 2023 et est définitivement entériné dans les frais professionnels à l’avenir : le forfait est augmenté à 6 Euros par jour passé en home office pour un maximum de 1.260 Euros à l’année (versus 600 Euros/an maximum les 2 années précédentes) soit maximum 210 jours travaillés en home office par an.

→ Assurance chomage

Le plafond de cotisation de l’assurance chômage augmente. La limite passe à 90.600€ de brut annuel (87.600€ en 2023). Un salarié gagnant plus que ce plafond payera 3 € de plus par mois d’assurance chômage.

Comprendre sa fiche de paie allemande

Pour plus de détails sur le fonctionnement des cotisations sociales et de votre fiche de paye en Allemagne.

Retraite

→ Retraite publique : « salaire moyen »

Le « Durchschnittsentgelt » ou salaire moyen de la caisse de retraite publique augmente à 43.142 € de brut annuel (38.901 € en 2022). Concrètement, cela signifie qu’il faudra, en 2023, gagner 43.142 € annuellement pour cotiser à 1 point de retraite, dont la valeur correspond aujourd’hui à 36 € de rente mensuelle à 67 ans.

Les systèmes de retraite publique : comparaison France-Allemagne

Le projet de réforme des retraites en France soulève de nombreuses interrogations. L’occasion de se pencher sur le comparatif entre le système français actuel et le système allemand de retraite.

→ Valeur du point retraite

La valeur du point retraite a augmenté au 01/07/2022 de 34,19€ à 36,02€, soit une augmentation de 5,35%, après une année de stagnation en 2021.

Exemple : si vous avez accumulé 40 points de retraite allemande durant votre carrière, vous pourrez prétendre à une rente de 1.440€ / mois à partir de 67 ans.

Mon relevé de cotisation retraite en Allemagne : mode d’emploi

En Allemagne, les employés ainsi que indépendants qui cotisent volontairement dans le régime de retraite public allemand reçoivent une fois par an, à partir de la cinquième année de cotisation, le relevé d’information de leur cotisations retraite.

→ Assurance retraite publique

Le plafond de cotisation de l’assurance retraite augmente en 2024 pour passer de 84.600 € à 87.600 € de brut annuel.

Un salarié atteignant ce plafond de brut annuel cotisation donc 46 € de plus par mois d’assurance retraite publique.

Comprendre sa fiche de paie en Allemagne

Pour plus de détails sur le fonctionnement des cotisations sociales et de votre fiche de paye en Allemagne.

→ Déductibilité des cotisations retraite

Comme en 2023, les cotisations à la retraite publique continuent à être entièrement déductibles en 2024 (contre 94% en 2022).

C’est également le cas de la retraite complémentaire privée appelée Basisrente. Cette dernière est une épargne retraite privée par capitalisation permettant de compléter son revenu à la retraite et de réaliser une économie importante d’impôt.

Les cotisations versées dans cette épargne retraite seront donc également déductibles à 100% et le plafond de déductibilité augmente à 27.565€/an et par actif en 2023).

Un épargnant avec un taux d’imposition marginal de 42% (à partir de 66.761€ de revenu imposable annuel pour un célibataire) qui verse 1.000 € récupèrera donc 420€ de crédit d’impôt.

Basis Rente : Comment épargner et payer moins d’impôts en Allemagne ?

Enfants et famille

→ Kindergeld

L’allocation familiale « Kindergeld » reste constante à 250€ mensuels/enfant.

Cette allocation n’est pas soumise à condition de revenu et le montant versé est le même pour tous. Il n’existe pas de quotient familial en Allemagne.

Comment bien préparer l’avenir de ses enfants en Allemagne ?

Tout parent souhaite assurer l’avenir de ses enfants. Le premier réflexe dès la naissance est de leur ouvrir un livret A en France.

En tant que français résidents en Allemagne : quelles sont vos possibilités ? Existe-t-il des solutions adaptées à tous les types de cas de figure qui peuvent intervenir dans la vie d’un enfant ?

→ Kinderfreibetrag

Le « Kinderfreibetrag » (abattement par enfant à déclarer dans votre « Einkommensteuererklärung ») augmente de 588 € et passe de 8.952 € à 9.540 € / enfant.

Ce montant est déduit du revenu imposable, ce qui donne une nouvelle base de calcul réduite pour le calcul de l’impôt sur le revenu du/des parent(s).

→ Alleinerziehendenentlastungsbetrag

Le « Alleinerziehendenentlastungsbetrag » (abattement déductible pour parents célibataires) augmente à 4.260 € / an (contre 4.008 € en 2022). Pour les enfants supplémentaires, il y a une augmentation du montant. À partir du deuxième enfant, le montant de l’allègement augmente ainsi de 240 € pour chaque enfant supplémentaire.

→ Mariage sous le sapin

Si vous avez rencontré l’âme sœur au pied du sapin, vous pouvez fiscalement faire reconnaître votre mariage pour l’année 2024 complète. Pensez à communiquer votre acte de mariage à la mairie dont vous dépendez.

Fiscalité & Aide Sociale

→ Grundfreibetrag

Le « Grundfreibetrag » (abattement de base ou revenu protégé de toute taxation) passe de 10 908 € à 11 604 € brut annuel en 2024.

→ Sparer-Pauschbetrag

L’abattement forfaitaire de base pour les revenus du capital (intérêts, dividendes, +/-values de ventes d’actions etc…) appelé « Sparer-Pauschbetrag » avait été augmenté en 2023 pour la la 1ère fois depuis 2009 !

Il reste en 2024 à 1000€ / an ou bien 2.000 € / an pour un couple marié.

Concrètement, dès que la somme des intérêts / dividendes (donc des revenus du capital en général) excède les 1.000 € pour un célibataire ou 2.000 € pour un couple marié, vous êtes imposé à 25% (flat tax – « Abgeltungssteuer ») augmentée du « Solidaritätszuschlag » et « Kirchensteuer » si concerné.

L’imposition en Allemagne des revenus du capital de votre foyer fiscal est applicable peu importe le/s pays de provenance ou les supports (livrets d’épargne, livret A, compte titres, rachat d’assurance-vie etc…).

→ Ausbildungsfreibetrag

L’abattement pour études appelé « Ausbildungsfreibetrag » est maintenu à 1.200€ comme en 2023.

Il concerne les enfants majeurs

– pour lesquels les parents ont encore droit aux allocations familiales « Kindergeld »

– qui sont hébergés à l’extérieur de la maison dans le cadre de leurs études;

→ Mindestlohn

Le salaire minimum augmente à 12,41 € brut / heure au 1er janvier 2024 (il était de 12 € / heure depuis le 1er janvier 2023).

→ Mini-jobs

Depuis le 1er janvier 2024, les « Mini-jobbers » peuvent gagner jusqu’à 538 € / mois au lieu de 520 €.

L’avantage de ce contrat : le salaire n’est pas soumis aux impôts et aux cotisations sociales pour le salarié.

Au-delà de 538€ / mois, on parle de Midi-job. Son plafond reste similaire en 2024 à une hauteur de 2000 €/mois.

Minijob 2024 : Mode d’emploi

Le « Minijob » est un contrat de travail dont les charges sociales sont réduites et la fiscalité simplifiée, limité à 538€/mois, à partir du 1er janvier 2024 (au lieu des 520€/mois en 2023).

→ Aide sociale Bürgergeld (anciennement Hartz IV)

Le montant de l’aide sociale « Bürgelgeld » augmente et passe à 563 € / mois pour un adulte (soit 61 de plus d’en 2023 et entre 357 € et 471 € / mois pour un enfant, selon l’âge.

L’aide sociale est accordée après épuisement des droits au chômage ou en cas d’incapacité de travail et dans le respect des critères arrêtes d’épagne/capital personnel appelé « Schonvermögen ».

Pouvoir d'achat

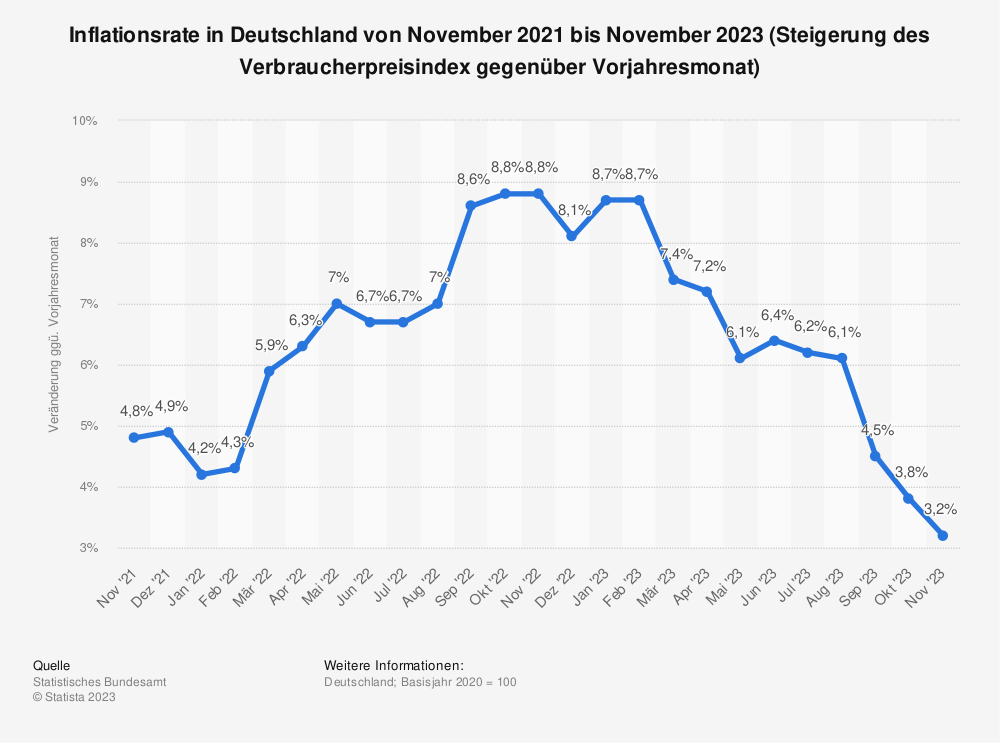

→ Inflation record

Après avoir explosé en 2022 et atteint un pic en octobre 2022 principalement en raison de la flambée des prix de l’énergie, le niveau de l’inflation en Allemagne a amorcé une redescente en 2023. Le taux reste néanmoins élevé autour de 3-4% fin 2023.

L’inflation entraine une diminution de votre pouvoir d’achat. Il en est d’autant plus important de protéger votre épargne de cet effet, par exemple grâce à une stratégie d’investissement intelligemment élaborée.

Comment protéger son épagne de l'inflation ?

Immobilier

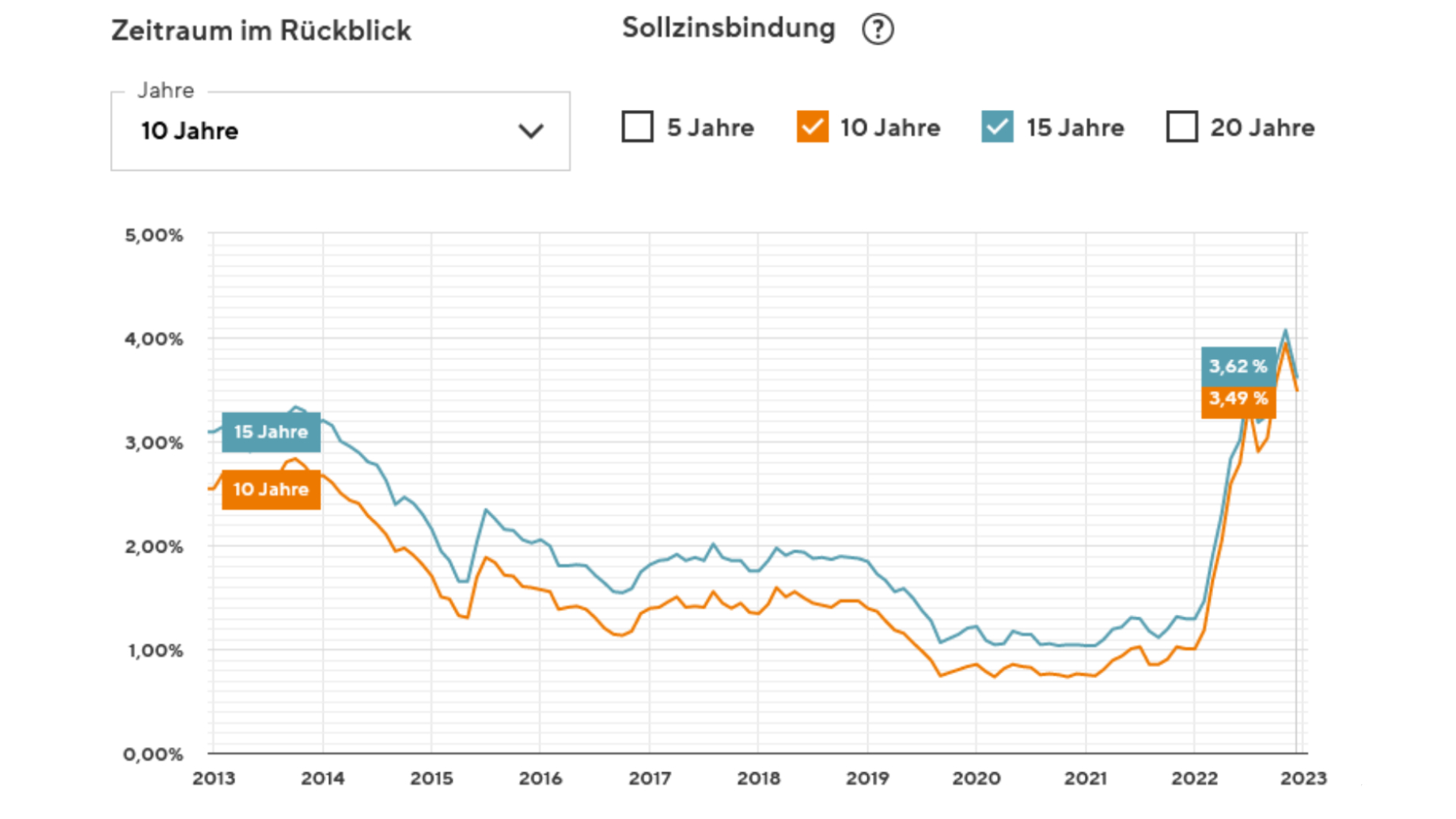

→ Crédits immobiliers

Les taux de crédit immobilier en Allemagne ont fortement augmenté en 2022 et 2023 : ils sont passés de 0,8% fin 2021 à 4% aujourd’hui (après un pic à 4,2%).

Conséquence : les mensualités du crédit pour un même prix d’achat sont plus élevées.

Pour obtenir une mensualité acceptable par rapport à ses revenus, il faut donc mettre plus d’apport lors de l’achat, ou acheter un bien moins cher.

→ Plan épargne logement

En parlant d’apport, il existe en Allemagne une solution pour préparer un futur achat : l’épargne-logement allemande. Il est possible, dès lors qu‘une personne a épargné 10.000 € sur un contrat d’épargne-logement, d’emprunter 15.000 € à un taux inférieur à 2,5% (soit moins que les taux actuels), sans être obligé d’avoir une garantie hypothécaire (la garantie que les banques prennent sur les biens immobiliers quand elles prêtent de l’argent).

Cela permet donc d’emprunter 15.000 € et de disposer 25.000 € qui peuvent être utilisés comme apport (pour acheter un immobilier en Allemagne ou en France, ou investir dans des SCPI).

N’attendez plus pour en ouvrir un : les conditions n’ont pas encore changé à face à la remontée des taux d’intérêts, elles devraient être amenées à changer !

Connaissez-vous l'épargne logement allemande ?

Vous souhaitez mettre de l’argent de côté pour un futur achat immobilier dans quelques années, mais vous ne connaissez pas les options allemandes ? Vous avez souscrit à un crédit immobilier allemand, et vous ne savez pas comment préparer le refinancement ? Alors cet article est fait pour vous !

Toute l’équipe d’Expatriation Allemagne vous souhaite de très bonnes fêtes et une bonne année 2024 !

Un expert sous la main ?

Nos experts sont à votre disposition pour vous aider dans ces démarches administratives fastidieuses.

En adhérant au réseau Expatriation Allemagne (dès 60€/an), vous bénéficiez de conseils gratuits et de pleins d’autres avantages.